これからお金を増やしたい人の投資先としておなじみの投資信託。この投資信託の中には、ETF(Exchanged Traded Fund・上場投資信託)と呼ばれる商品があります。どちらも「投資信託」なのですが、細かな違いがあります。

そこで、両商品の特徴を比較したうえで、ETFに投資するメリットや、ETFがおすすめの人を考えてみましょう。

投資信託とETFはどう違うの?

投資信託とETFのもっとも大きな違いは、「株式市場に上場しているか、していないか」です。

投資信託は、投資家から集めたお金を運用のプロ(ファンドマネージャー)が運用してくれる商品です。それぞれの投資信託は、国内・外国(先進国・新興国)の株・債券・不動産といった商品で運用しています。1本買えば、それらの商品に分散投資したのと同じような効果が得られます。

ETFも「上場投資信託」という名のとおり、投資信託の一種です。しかし、投資信託と違って、証券取引所に上場しています。

投資信託とETFの違いは、上場の有無以外にもいろいろあります。

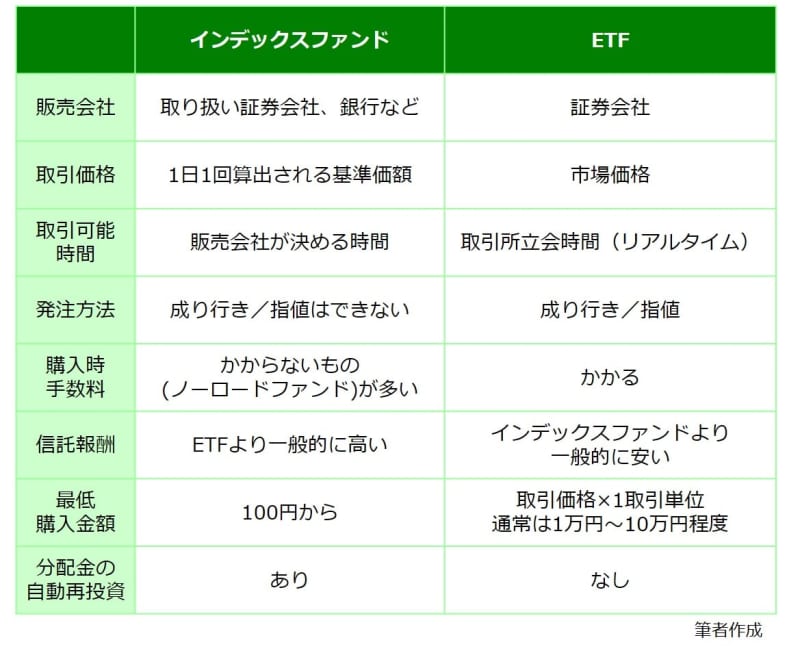

投資信託とETFの違い

投資信託には、株価などの指標に連動するインデックスファンドと、目標とする指標を上回ることや、指標にかかわらず利益を追求することを目指すアクティブファンドがあります。それに対して、ETFのほとんどはインデックスファンドですので、インデックスファンドとETFを比較しています。以下簡単に、違いを紹介します。

販売会社が違う

インデックスファンドは、各商品を取り扱う証券会社や銀行などで購入できます。それに対してETFは証券取引所に上場していますので、株式投資と同じく証券会社で売買を行います。

取引価格・取引可能時間が違う

投資信託は、1日1回算出される「基準価額」と呼ばれる、投資信託の値段をもとに売買されます。投資信託をいくらで売買したかは、注文の翌営業日に公表される基準価額によってはじめてわかります(翌営業日ではない商品もあります)。いつ購入できるかは、各金融機関によって異なります。

一方、ETFの取引価格は、株式投資と同じく、市場が開いている時間に上下しています。市場が開いている時間には、リアルタイムで注文・売買ができます。

発注方法が違う

ETFでは、株と同じように、売買価格を決めて注文する指値注文や、すぐに購入することを優先する成行注文ができます。投資信託では、こうした注文ができません。

手数料が違う

インデックスファンドの多くはノーロードファンドといって、購入時手数料がかからないものが増えています。しかし、ETFの場合は株式投資と同様に売買手数料がかかります。

それに対して、商品の保有中にかかる信託報酬は、インデックスファンドよりETFの方が安いケースが多くなっています。

最低購入金額が違う

投資信託は、ネット証券などを利用すれば100円からでも購入できます。しかし、ETFは「取引価格×1取引単位」のお金が必要。商品により取引価格は異なりますが、1万円〜10万円程度です。

分配金の自動再投資が違う

商品を持っていることで得られた分配金が自動で再投資されれば、増えたお金がさらにお金を生み出す複利効果を生かせます。投資信託では自動で再投資できるのですが、ETFの場合はまだそうしたサービスが少なく、手動で再投資する必要があります。

実際の商品で投資信託とETFを比べてみよう

では、実際の商品で投資信託とETFを見比べてみましょう。

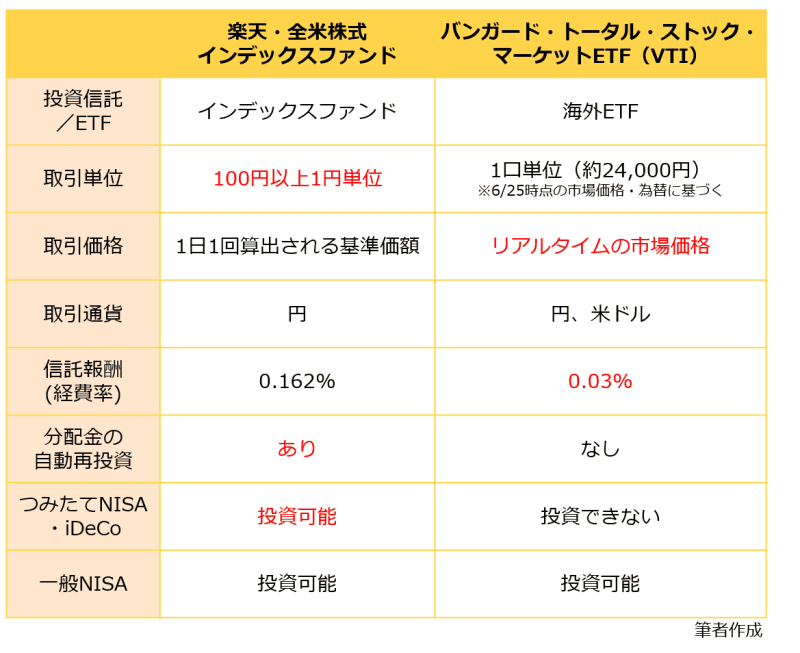

投資信託とETFの比較例

「楽天・全米株式インデックスファンド」と「バンガード・トータル・ストック・マーケットETF(VTI)」を比べたのが上の表です。楽天・全米株式インデックスファンドは、投資信託を通じてVTIを購入している商品です。

目を引くのはやはり信託報酬の違い。楽天・全米株式インデックスファンドの信託報酬は年0.162%と、これでもインデックスファンドのなかでは十分安いほうなのですが、VTIはわずかに0.03%と、ずっと安いのです。信託報酬は、ほんのわずかな違いであっても、長期間保有するほど利益の差が大きくなりますので、安いに越したことはありません。

また、上で紹介した取引単位や取引価格、分配金の自動再投資などの面で、それぞれ違いがあります。より少額で手間なくできるのがインデックスファンド、リアルタイムの取引ができるのがETF、といったところでしょう。

さらに、楽天・全米株式インデックスファンドはつみたてNISAやiDeCoで投資できるのに対し、VTIでは投資できません。つみたてNISAの投資対象は金融庁の基準を満たした投資信託やETFとなっていますが、VTIは対象外です。またiDeCoの投資対象は各金融機関が選定した定期預金・保険・投資信託が対象ですが、現状ETFに投資はできません。

ETFのメリット

以上を踏まえた上で、あらためてETFのメリット・デメリットを整理してみましょう。

ETFのメリット(1):リアルタイムでいつでも取引できる

ETFでは、株式投資と同じようにリアルタイムで売買できます。投資信託は、購入の翌日以降にいくらで買ったかがわかりますので「思いのほか高く買ってしまった」ということもありえます。しかし、ETFならば市場の空いている時間に、機動的に売買ができます。

ETFのメリット(2):インデックスファンドより低コストで分散投資が可能

ETFの手数料は、インデックスファンドより安いケースがほとんどです。確かに近年、インデックスファンドの手数料も値下がりしてきたのですが、それでもETFにはかないません。より低コストで分散投資が実現します。

ETFのデメリット

ETFのデメリット(1):売買時・運用中にコストがかかる

たとえば株式投資であれば、売買時のコストしかかかりません。ETFの手数料は安いとはいえ、売買時に加えて運用中にもコストがかかってしまいます。

ETFのデメリット(2):iDeCoは対象外・つみたてNISAは本数が少ない

iDeCoではETFを購入できません。また、つみたてNISAの対象ETFは7本のみで、大和証券でしか売買できません。iDeCoもつみたてNISAも、運用で得られた利益にかかる税金が非課税になるうえ、iDeCoでは掛金を出すことで毎年の税金を安くしたり、受け取るときの税金を節約したりできます。しかし、ETFでこれらの恩恵を受けることは現実的ではないでしょう。

ETFのデメリット(3):分配金が自動的に再投資されるサービスはほとんどない

投資では、得られた利益を再投資することで、複利効果を生かし、お金のスピードを加速させることができます。投資信託の場合、分配金が自動的に再投資できるのですが、ETFにはそのようなサービスがほとんどありません。

大手ネット証券では唯一、マネックス証券が2021年6月からスタートした「米国株定期買付サービス」があります。保有している米国ETFの分配金が支払われると、そのお金で同じ銘柄を自動的に買い付けることができます。そのうえ、分配金の金額が最低購入単位に満たない場合、預けている資金を差額に充当する設定も可能。これを利用すれば、ETFの分配金も自動的に再投資可能です。

しかし現状、マネックス証券のサービスを利用せずに分配金を再投資するには、自分で(手動で)投資する必要があります。各社のサービス拡充にも期待したいところです。

ETFのデメリット(4):自動積立できる証券会社が限られている

投資信託では、はじめに設定するだけであとは自動で投資が進む「自動積立」のサービスがあります。しかし、ETFの場合はETFを自動積立ができるサービスがそれほど多くありません。もし、自動積立を利用したいのであれば、現状はSBI証券(米国株式・ETF定期買付サービス)、マネックス証券(ETF自動積立サービス)、PayPay証券などを利用する必要があります。

ETFに投資するなら、どんな人がおすすめ?

以上、ETFの特徴を、投資信託と比較しながらみてきました。さて、ここからはETFに投資するならどんな人がおすすめか考えていきます。

iDeCoとつみたてNISAに上限まで投資し、次の投資先を探している人

投資では、お金を少しでも増えるところに置くのがポイント。ですから、税金の面で有利になるiDeCoやつみたてNISAをもし使っていないのであれば、まずはそちらを優先したほうがいいでしょう。やはり長期で非課税メリットを活かしながら積立投資ができるのは大きいです。

たとえば、会社員(企業年金なし)の場合、iDeCoには毎月2万3000円、つみたてNISAには毎月約3万3000円まで投資できます。月5万6000円の投資ができて、さらに投資したいという場合には、ETFが有力な候補になります。

自分でタイミングを計って売買したい人

ETFは、株式投資と同様に、価格の上下を狙って売買できます。iDeCoやつみたてNISAでお金をきちんと投資できているのであれば、タイミングを狙った投資を楽しむのもありでしょう。うまくタイミングをつかめば、短期的な利益も得られるかもしれません。

もちろん、売買タイミングがわからないという方でも、投資信託と同様に長期保有することで、お金を堅実に増やす期待ができます。

手数料の低い海外ETFに投資してみたい人

低コストを追求したい場合は、投資信託はよりもETFの方が有利です。低コストLOVERならETFということになるでしょう。

また、最近話題のFIRE(経済的自立と早期リタイア)で不労所得を得るために、米国の高配当株・連続増配株が注目されています。米国には株主還元に積極的な会社がたくさん。配当金を年4回支払う銘柄や、50年以上も増配している銘柄もあるほどです。何より、米国は世界の経済の中心です。先進国でありながら、今なお経済成長を続けています。たとえば、これらの会社に投資する米国の高配当株ETFを利用するのもひとつの方法です。

具体的には、「バンガード・米国高配当株式ETF(VYM)」「バンガード・米国増配株式ETF(VIG)」「iシェアーズ・コア米国高配当株 ETF(HDV)」「S&P500高配当株式ETF(SPYD)」といったETFが候補です。これらはいずれも、米国の複数の高配当株に分散投資を行うETF。手数料(経費率)が0.1%未満と、とても抑えられているため、気軽に分散投資をスタートできます。

投資信託とETF、優先すべきはやはりiDeCoやつみたてNISA。非課税メリットを活かしながら投資信託で上限いっぱいに投資したうえで、「その次の投資先」としてETFを活用するのがいいのではないでしょうか。